Hoy es 20 de abril y se habla de

litoral

vivienda

costa

TELEVISIÓN

EOI

Escuela de idiomas

educación

PAI San Marcelino

Landco

URBEM

QUART DE POBLET

valència

financiación autonómica

carlos mazón

pedro sánchez

PAI del Grao

atitlán

ofrece una rentabilidad de casi el 5%

Así es Trea Cajamar Renta Variable España, el fondo más rentable de la primera rural española

Antonio Muñoz, consejero delegado de Trea AM

Antonio Muñoz, consejero delegado de Trea AM

2/07/2018 -

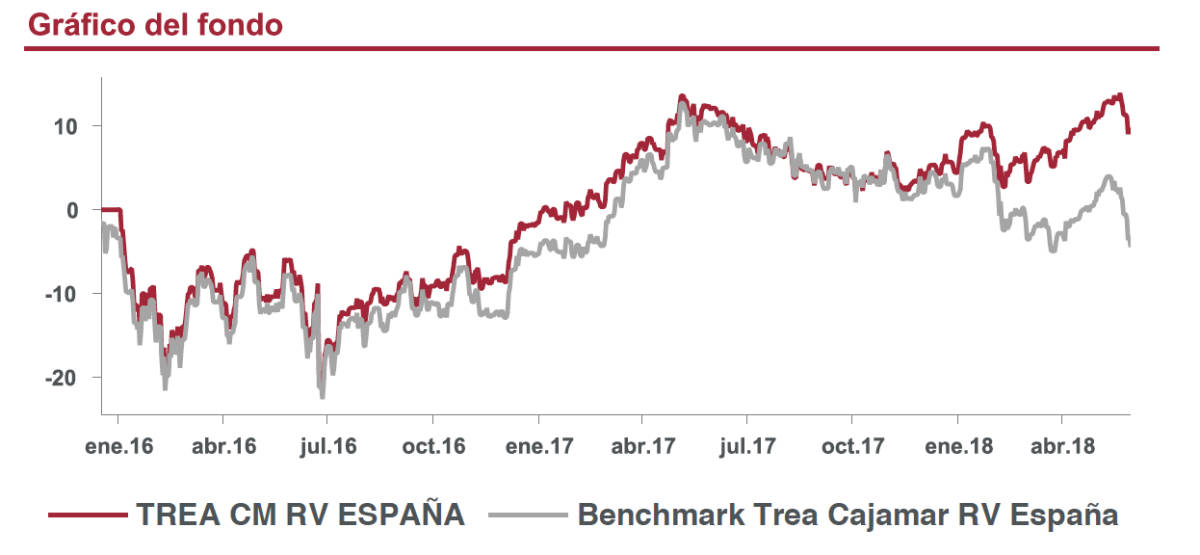

VALÈNCIA. Trea Cajamar Renta Variable España cerró el pasado mes de mayo con una rentabilidad anual acumulada de 4,66%, lo que le llevó a situarse en el puesto 14 entre los 131 fondos de inversión integrados en la categoría Renta Variable Nacional Euro, según los datos de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco). A 31 de mayo pasado contaba con 1.529 partícipes y un patrimonio de 31,42 millones de euros, lo que representa un 75% por encima del cierre del pasado ejercicio.

Hablar de este fondo es hacerlo de un vehículo de inversión gestionado de forma activa, cuyo objetivo no es otro que identificar compañías de crecimiento, infravaloradas y con potencial de revalorización elevado para batir de forma consistente al índice de referencia bajo la filosofía 'value investing'. La gestión de este fondo de inversión corre a cargo de la dupla Alfonso de Gregorio y Lola Jaquotot, dos gestores de reconocido prestigio procedentes de Gesconsult donde estuvieron más de una década, que se incorporaron a finales de noviembre pasado.

La reputación de Gregorio se plasma en los galardones recibidos incluyendo el premio Citywire 2012 al mejor gestor de Renta Variable en Europa; mientras que Jaquotot vio como Citywire reconocía al fondo Gesconsult Crecimiento que gestionaba con una calificación de 'A+'. Ambos, según se recoge en el informe de mayo de Trea AM, optaron por reducir los porcentajes de inversión en renta variable hasta niveles del 85%.

"Gran parte de esta reducción ha venido de la mano del sector bancario, que ya estaba bastante infraponderado en cartera. La única excepción la ha supuesto el banco BCP en Portugal, donde hemos aprovechado el fuerte ajuste que ha habido en la cotización para tomar más posición debido a que dentro de su cartera de renta fija tiene una exposición marginal a deuda española e italiana", explican el último informe mensual.

Asimismo aprovecharon las bajadas de la cotización de compañías para incrementar la presencia en ellas o para dar entrada en las carteras a valores como la portuguesa NOS y las españolas Miquel y Coastas, ACS, Quabit... Además, "y debido a las fuertes revalorizaciones de la acción y a la reducción del potencial, hemos procedido a eliminar la posición en Ence y a rebajar la inversión en Europac. Esto último también se ha hecho en Inditex, después de la fuerte recuperación que ha tenido el valor en bolsa". Como se puede apreciar se trata de cotizadas bajo el radio de acción 'value', es decir, de la llamada inversión en valor.

Mayores posiciones

Las cinco mayores posiciones al cierre de mayo pasado eran CIE Automotive, con el 5,48%, ACS (3,30%), el banco luso BCP (3,26%), FCC (3,24%) y Sacyr (3,02%) entre las 44 abiertas; mientras que la distribución geográfica apuntaba directamente hacia España con un porcentaje de casi un 77%, un 10,51% en Portugal y el resto en cash.

En cuanto a la distribución por sectores el industrial lideraba la ponderación (18,51%), seguido de recursos básicos (16,72%), consumo cíclico (15,51%), financiero (12,97%), consumo no cíclico (6,40%), comunicaciones (5,65%), inversiones inmobiliarias (5,54%), energía (4,72%) y utilities (1,46%).

Noticias relacionadas

LO HARÁ EL 29 DE FEBRERO

Cajamar amortizará anticipadamente una emisión de cédulas hipotecarias de 750 millones

Por

cajamar y banco mediolanum, claves

Trea AM elevó un 15% su patrimonio bajo gestión en 2023 hasta los 5.600 millones

Por