opinión

La lucha contra la inflación dista mucho de haber terminado

Thomas Hempell

Thomas HempellLos tipos máximos serán una meseta prolongada y es improbable que se produzcan los primeros recortes antes del segundo semestre de 2024

9/11/2023 -

MADRID. Las ganancias de la renta variable en lo que va de año se han desvanecido desde finales de julio, a medida que la preocupación por los altos tipos a largo plazo y la guerra entre Israel y Hamás mermaban el apetito por el riesgo. Incluso el S&P500, a pesar de los sólidos beneficios de las empresas estadounidenses, ha entrado en territorio de corrección, con una caída del 10%. La Reserva Federal y el BCE mantienen por ahora la opción de otra subida de tipos. Pero es probable que sus ciclos de subidas hayan llegado a su fin, aunque por razones ligeramente diferentes.

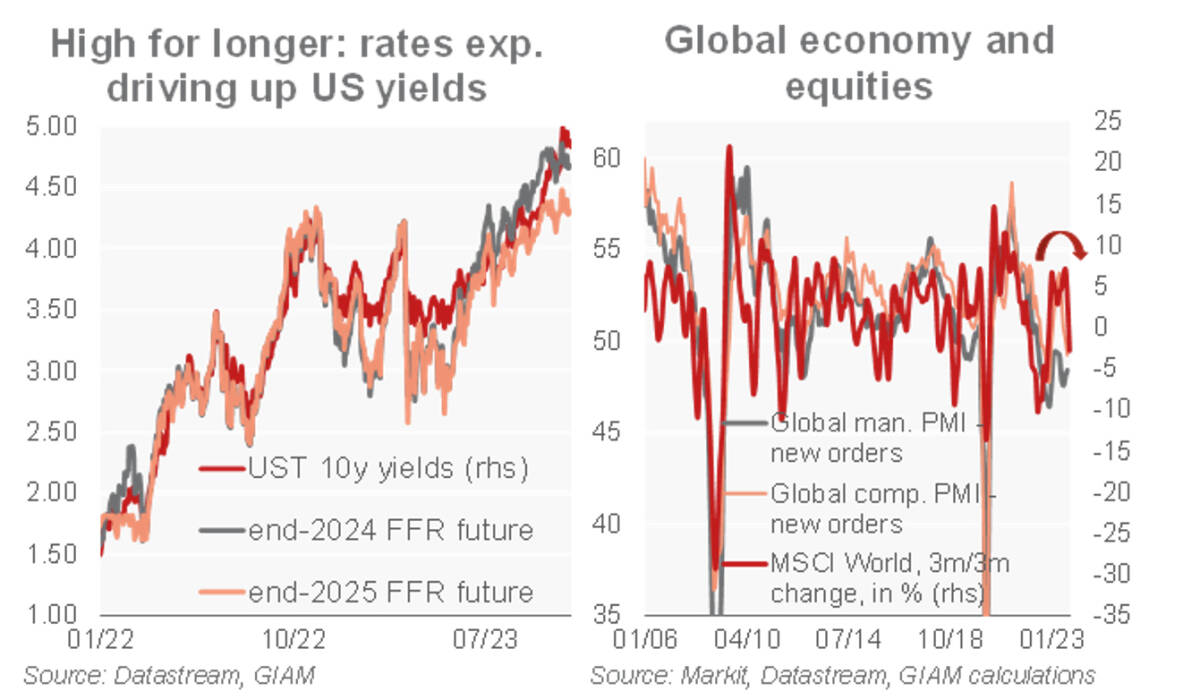

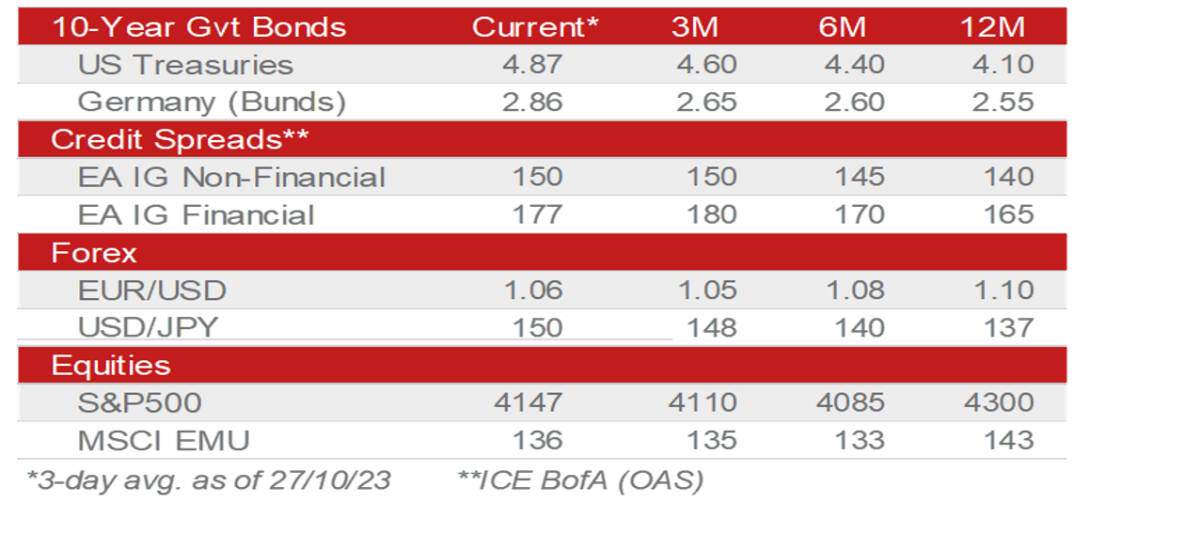

En Estados Unidos, la resistencia del crecimiento ha desafiado las leyes de la gravedad de las subidas de tipos de 525 puntos básicos gracias a un exceso de ahorro residual, un mercado laboral sólido y una política fiscal procíclica. Los últimos kilómetros hacia la estabilidad de precios pueden resultar los más difíciles, pero la continua desinflación (el IPC subyacente se sitúa en el 3,7%, el nivel más bajo en 2 años) y la inminente ralentización justifican una Fed más paciente. El aumento de los rendimientos (el UST a 10 años ha subido 75 puntos básicos desde finales de agosto) y las caídas de los activos de riesgo han sustituido a la necesidad de un endurecimiento más activo.

En la Eurozona, la desinflación se retrasa en medio de un crecimiento salarial rígido y los riesgos al alza de los precios de la energía. Sin embargo, la falta de confianza (el índice de gestores de compras de la eurozona alcanzó su nivel más bajo en 3 años, con 46,5 puntos en octubre) y los datos monetarios (el BLS muestra un mayor endurecimiento de las normas crediticias y de la demanda; el M3 bajó un 1,1% interanual) hacen más probable una recesión liderada por Alemania.

Está claro que la lucha de los bancos centrales contra la inflación dista mucho de haber terminado. Los tipos máximos serán una meseta prolongada y es improbable que se produzcan los primeros recortes antes del segundo semestre de 2024. Los mercados lo reconocen a regañadientes, pero puede que recientemente se hayan adelantado, fijando el precio de los tipos OIS a 3 meses en el 4,30% en cinco años. Esto requeriría:

- Una fuerte subida del tipo real neutral;

- que la Reserva Federal elevara fuertemente su objetivo de inflación;

- o un exceso de inflación persistente que requiriera una política muy restrictiva por parte de la Reserva Federal durante años.

Ninguno de estos desencadenantes parece muy plausible en un escenario base. Esto hace que las expectativas de tipos a más largo plazo sean propensas a invertirse. Los rendimientos deberían seguir el mismo camino, apoyados por la inminente ralentización de EE UU pero sólo a regañadientes, ya que la continua y abundante oferta respalda el aumento de las primas por plazo desde niveles muy bajos. Por ello, somos partidarios de una postura prudente a largo plazo en la renta fija.

El descenso de los rendimientos puede aliviar un poco los activos de riesgo. Además, el posicionamiento de los inversores, que suele ser un factor contrario, ha vuelto a ser más bajista. Las previsiones estacionales se tornan positivas para la renta variable en noviembre. De ahí que recortemos nuestras infraponderaciones en renta variable y alto rendimiento.

Sin embargo, el sentimiento de riesgo sigue pareciendo vulnerable a corto plazo, con la zona eurozona al borde de la recesión y la inminente ralentización de EE UU a medida que la restrictiva política monetaria (por fin) se hace sentir. A pesar de la reciente corrección, la renta variable no está teniendo debidamente en cuenta un contexto más difícil (gráfico de la derecha).

Seguimos viendo valor en el crédito IG, ya que los niveles de compensación del riesgo siguen siendo atractivos. Es posible que los diferenciales de la deuda soberana del sur de Europa se amplíen algo más debido a la persistente preocupación por el crecimiento, la QT del BCE y el aumento de los costes de los intereses. Sin embargo, esperamos que el movimiento sea ordenado, y que el impacto en la rentabilidad de los bonos se vea ampliamente compensado por un carry decente.

Thomas Hempell es responsable de estudios macroeconómicos y de mercado en Generali Investments

Noticias relacionadas

ANÁLISIS

Por

-